देबबहादुर कुँबर

काठमाडौँ, भदौ १९ गते । बैंक तथा वित्तीय संस्थाको सुरक्षाका लागि प्रवेशद्वारमा हतियार सहितका सुरक्षागार्ड बाक्लै रुपमा उपस्थिति हुन्छन् । तर, तिनै गार्डले चाल नपाउने गरी नगद चोरी भएको घटना अनौठो र अपत्यारिलो बन्दै छन् ।

सूचना प्रविधिको प्रयोगसँगै बैंक तथा वित्तीय संस्थामा राखिएको नगद चोरी भएको घटना नौलो नभए पनि कतिपय अब्बल र इमान्दार बैंकर्स तथा सुरक्षा गार्डका लागि भने यस्तो घटना अनौठो र अपत्यारिलो बन्ने गरेका छन् ।

बबरमहलस्थित प्रभू बैंकको मुख्यालयमा खटिएका एक सुरक्षागार्डले आश्चार्य मान्दै भन्नुभयो–हाकिमले नै थाह नपाउने गरी चोरी हुँदो रहेछ, हामी त सामान्य कर्मचारी (सुरक्षागार्ड) । बैंक तथा वित्तीय संस्थाका लागि ‘ह्याकर’ ठूलो अपराधि भन्नेमा ती सुरक्षागार्ड विश्वस्त छन् ।

तर, बैकर्सहरू भने यो समस्याप्रति गम्भीर तथा सचेत देखिदैन्न, नेपाल प्रहरीको साइबरक्राइम अनुसन्धानकर्ता प्रहरी नायव उपरीक्षक पशुपति राय ई–बैकिङ सेवामा साइबर सुरक्षा थ्रेट विश्वकै लागि चूनौतिपूर्ण बन्दै गएको बताउनुहुन्छ ।

नेपालका बैंक तथा वित्तीय संस्थामा पनि साइबर सुरक्षाको जोखिममा रहेकाले प्रहरी प्रधान कार्यालय प्रहरी महानिरीक्षकको कार्यालयले सम्वद्ध अधिकारीलाई पटक–पटक यस विषयमा सचेत र सतर्क गराएको उहाँले स्पष्ट पार्नुभयो ।

१० महिनाअगाडि नै सतर्कता अपनाउन निर्देशन

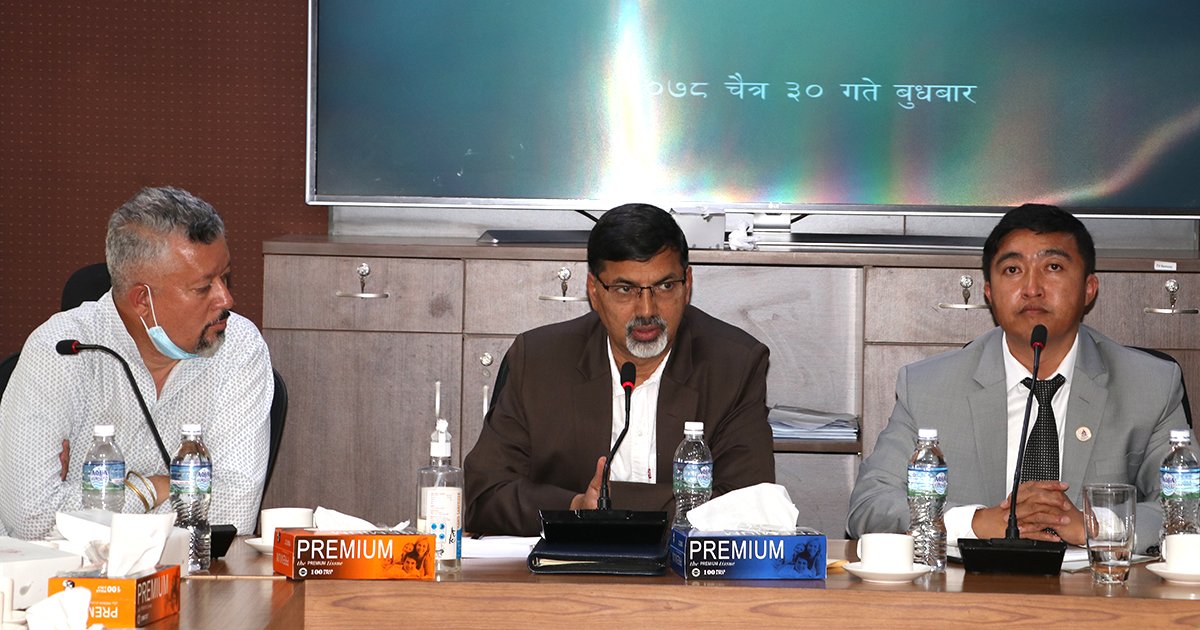

प्रहरी महानिरीक्षक सर्वेन्द्र खनालको सचिवालयमा दशमहिना अगाडि साइबर सुरक्षा सतर्कता सम्वन्धी वृहत छलफल भएको थियो ।

छलफलमा सञ्चार तथा सूचना प्रविधि मन्त्रालय, नेपाल राष्ट्रबैंक, नेपाल बैकर्स एसोसिएसन, इन्टरनेट सेवा प्रदायक कम्पनी र नेपाल दुरसञ्चार प्राधिकरण लगायत सरोकारवाला निकायका प्रतिनिधिहरूको सहभागिता थियो ।

त्यतिवेला एटीएमबुथबाट हुने ‘स्केमिङ’ चोरी र ई–बैकिङ कारोवारको सरोबर ह्याक गरि हुने स्वीफ्ट ह्याकिङ चोरीमा विशेष ध्यान दिन जोड दिइएको थियो ।

प्रहरी नायव उपरीक्षक रायले भन्नुभयो– त्यतिवेला बैंकका लागि आकर्षक र भब्य भवन, सिइओ तथा बैकर्सहरूका लागि करोडांै मूल्यको गाडी खरिद गर्नुभन्दा साइबर सुरक्षामा लगानी गर्न आग्रह गरेका थियांै ।

त्यस्तैं, नेपाल राष्ट्र बैंकले पनि ई–बैकिङ सेवा सञ्चालनका लागि जारी गरेको निर्देशिका पूर्णपालना गर्न निर्देशन दिएको थियो ।

कतिपयले सो निर्देशिकाको पालना नगर्दा एटीएम बुथ तथा मुख्य सरोबरको कोर्ड नम्वर ह्याक भएको राष्ट्र बैकका आइटी प्रमुख शिवराम दवाडी बताउनुहुन्छ ।

अनुगमनका क्रममा केही बैंकले निर्देशिका प्रभावकारीढंगले कार्यान्वयन नगरेको पाइएको छ उहाँले भन्नुभयो–ई–बैकिङ सेवालाई नियमित ‘अपडेट’, आइटी अडिट, निगरानी, सुरक्षा प्रविधि र प्राविधिज्ञको व्यवस्था हुन जरुरी छ ।

उहाँका अनुसार, कतिपय बैंकहरूले साइबर सुरक्षामा अध्ययन समेत गर्दैनन् । उपभोक्ता तथा ग्राहकको आकर्षणका लागि ई–बैकिङ सेवा विस्तार गर्छन, तर, अपडेट, अनुगमन, सुरक्षा उपाय अपनाउन लगानी गर्दैनन् ।

उपभोक्ता सतर्क हुन जरुरी

ई–बैकिङसेवाबाट कारोवार गर्दा उपभोक्ता पनि बढी सतर्क र सचेत हुन आवश्यक देखिन्छ । साइरबर क्राइम अनुसन्धानकर्ता रायका अनुसार, कारोवार गर्दा एसएमएस सेवा लिनु अनिवार्य हुन्छ । रकम बचत गर्दा वा झिक्दा एसएमएस आउने भएकाले सचेत हुन सकिन्छ ।

त्यस्तैं, एटीएम, भिषाकार्ड र क्रेडिटकार्डको सेक्यूरिटी पिन नम्वर सुरक्षाको महत्वपूर्ण आधार हुने भएकाले एटिएमबुथबाट नगद झिक्दा ढोका बन्द गरी झिक्नु पर्छ ।

रकम झिक्दा प्राप्त हुने एटीएम स्लीप (रसिद) आफैसँग राख्दा वा च्यातेर फाल्दा उचित हुन्छ ।

यति सम्मकी नगद झिक्दा ‘सेक्यूरिटी’ पिन नम्वर पत्ता लगाई स्लीपको आधारमा नयाँ कार्ड बनाएर साथी तथा श्रीमतीले समेत रकम झिकिदिएको थुप्रै घटनाहरू छन् ।

त्यस्तैं, विदेशी ह्याकरहरूले पनि स्केमिङ प्रविधिको प्रयोग गरी एटीएम बुथबाट नगद चोरी गर्दै आएकाले उपभोक्ता तथा ग्राहकले यस किसिमको सचेत तथा सतर्कता अपनाउदा सुरक्षित हुन सकिन्छ ।

के हो स्केमिङ चोरी ?

एटीएमबुथभित्र माइक्रो सिसिक्यामेरा, कपि डिभाइस (स्क्यानर मेसिन) राखेर होस या ढोका वाहिरै बसेर चारअंकको पिन नम्वर चोरी गरी नगद झिक्ने कार्यलाई स्केमिङ चोरी भनिन्छ ।

विशेष गरी ह्याकरहरूले एटीएम कार्ड घुसाउने प्वालसंगै अर्कौ प्वाल भएको स्क्यानर मेसिन राख्ने, त्यसको माथि सिसिक्यामेरा जडान गर्छन ।

एटीएमकार्डको गोप्य डाटा कपि गर्न स्क्यानर मेसिन र पिन नम्वर सिसि क्यामेरमा कैद हुने भएकाले सर्वसाधारणको नगद सहजै रुपमा झिक्न सक्छन् । कोही पैसा नआएको वहाना बनाई पछाडिबाट पिन कोट चोर्छन ।

सर्वसाधारणको डाटा चोर्न प्रयोग गरिएका उपकरण केही समयपछि झिकेर लैजान्छन । ल्यापटपको सहयोगबाट नयाँ एटीएम कार्डमा डाटा ‘ट्रान्सफर’ गरी नगद झिक्न थाल्छन ।

यसको नियन्त्रणका लागि एसएमएस सेवा उपयुक्त विकल्प हो ।

त्यस्तैं, एटीएमबुथमा नगद झिक्दा पिन नम्वरका अतिरिक्त थम्स, फिङगर प्रिण्ट, आईलकर र टु–वे अथेन्टीकेशन सुविधा राख्न सकिने सुझाव साइबरक्राइम अनुसन्धानकर्ता रायको छ ।

टु–वे अथेन्टीकेशनमा चारअंकको पिन नम्वर थिचिसकेपछि बैंकको स्वचालित प्रविधिले ग्राहकको मोवाइल नम्वरमा तत्काल अर्को नम्वर पठाइदिन्छ ।

सो नम्वर थिचेपछि मात्र नगद पाउने व्यवस्था हुन्छ । बैंक तथा वित्तिय संस्थाबाट प्रदान गरिएका एटीएम, भिसा र क्रेडिटकार्डको सुरक्षा चूनौतिका लागि भरपर्दो र विश्वासिलो सुरक्षाउपायहरू यिनै हुन ।

‘स्वीफ्ट’ ह्याकिङ चूनौतिपूर्ण

यसमा ह्याकरहरूले विभिन्न बैंक तथा वित्तिय संस्था र ब्यक्तिहरूको विस्तृत विवरण संकलन गर्छन । यसरी संकलन गरिएको विवरणका आधारमा बैंकको स्वचालित तथा अनलाइन बैकिङ सेवासम्म पहुँच पु¥याउछन् ।

यस्तो कार्यमा एउटा ब्यक्तिमात्र नभइ विभिन्न देशमा छरिएर बसेका ह्याकरहरू संलग्न हुन्छ । लामो समयको प्रयासपछि बैंकको गोप्य पिन कोर्ड नम्वरसम्म पुग्छन् । सोही कोर्ड नम्वरको आधारमा आफूलाई ग्राहकको रुपमा प्रस्तुत गरी रकम स्थान्तरण गर्छन ।

एनआइसी एसिया बैंकको १२ करोड रुपियाँ स्वीफ्ट ह्याकिङबाट नै चोरी भएको अनुमान प्रहरीको छ । स्वीफ्ट ह्याकिङमा संलग्नहरू अपराधिक गिरोहले बैंकको गोप्य डाटासम्म पहुँच पु¥याउछन् ।

स्केमिङमा स्वयम् ब्यक्ति नै प्रयोग हुन्छ भने स्वीफ्टमा प्रविधि प्रयोग हुन्छ ।

प्रविधिको प्रयोगबाट नै एउटा बैंकमा जम्मा भएको रकम अर्को बैंक तथा अर्को देशमा स्थान्तरण गर्न सक्छन् । बैंकको अतिगोप्य संकेत तथा कोर्डनम्वर चोरी गरि ह्याकरले प्रविधिको सहयोगमा रकम चोरी गर्छन् ।

यस्तो कार्यमा बैंकको स्वचालित स्टिमनै प्रयोग हुने भएकाले ह्याकरको पहिचान गर्न समस्या हुन्छ । स्वीफ्ट ह्याकिङ अपराध नियन्त्रण गर्न आइटी सर्भिस र सुरक्षाको जिम्मेवारी एउटै ब्यक्तिलाई दिन हुदैन ।

बैंक तथा वित्तीय संस्थाहरूले फरक ब्यक्ति फरक जिम्मेवारी दिदाँ प्रविधि प्रयोगका क्रममा भएका त्रुटि, कमिकमजोरी औंल्याइ आइटी अडिट, सुरक्षा, अनुगमन र परिमार्जन गर्न सकिने देखिन्छ ।

यसका लागि स्वचालित प्रविधिबाट हुने राष्ट्रिय तथा अन्तर्राष्ट्रिय कारोवारमा समयसीमा तोक्ने, समयसिमा भन्दा बढी रकम कारोवार भएमा अलर्ट (सचेत) सेवा राख्नु पर्ने देखिन्छ ।

ई–बैकिङ सर्भिसप्रतिको आकर्षणसँगै सुरक्षामा थ्रेट

नगदको सट्टा ई–बैकिङसेवाप्रतिको बढ्दो आकर्षणसँगै सुरक्षा चूनौतिहरू पनि थपिदै गएका छन् । नगद असुरक्षित र झण्झटीलो बन्न थालेपछि सर्वसाधारणको आकर्षण ई–बैकिङ सेवाप्रति बढेको हो ।

एटीएम, भिसा तथा क्रेडिट कार्डका अतिरिक्त १० लाखभन्दा माथिको कारोवार बैकिङसेवा माफर्त गर्नु पर्ने कानुनी प्रावधान छ ।

ई–बैकिङ कारोवार सुरक्षामा बैकर्शहरूको लगानी शुन्य जस्तै छ । नेपाल बैंकर्स एसोसिएसनका अध्यक्ष ज्ञानेन्द्रप्रसाद ढुङ्गाना समस्या देखापरेपछि समाधानको विकल्प खोज्न थालिएको बताउनुहुन्छ ।

‘यो हाम्रो देशको मात्र होइन अन्तर्राष्ट्रिय समस्या हो’ उहाँले भन्नुभयो–नेपालको ई–बैकिङ सेवालाई थप सुरक्षित र विश्वसनीय बनाउन अन्तर्राष्ट्रिय प्रविधि र सुरक्षा प्राविधिज्ञ झिकाएर भएपनि समाधान गर्दै छौं ।

अन्तर्राष्ट्रिय ह्याकरको पहिलो निशाना अल्पविकसित र विकासन्मुख मुलुकमा बढी हुन्छ । विकसित देशहरूले ह्याकर छिर्न नसक्ने गरी सुरक्षा उपाय अपनाएका हुन्छन । तर, अन्य मूलुकको कही कतै कमजोरी हुन्छ ।

नेप्सले भन्यो–मर्जरकार्ड सेवा स्थगित

बाणिज्य बैक र विकास बैंक गरी १८ वटा बैकहरूलाई ईलोक्ट्रनिक पे–म्याण्ट सेवा प्रदान गर्दै आएको नेप्स ( नेपाल इलोक्ट्रनिक पेम्याण्ट सिस्टम) ले एक बैंकको कार्ड अर्को बैंकमा प्रयोग नमिल्ने जनाएको छ ।

नेप्सको इन्टरनेट सरोबर जडान गरिएका बैंकहरूमा ह्याकर प्रवेश गरेपछि ई–बैकिङ सेवालाई थप सुरक्षित बनाउन सम्वन्धित बैंकको एटीएमबाट सेवा लिन सक्ने व्यवस्था गरिएको नेप्सले जनाएको छ ।

यसअघि नेप्समा आवद्ध १८ बैंकहरूको एटीएम, भिसा तथा क्रेडिटकार्ड एकअर्को बैकको एटीएमबुथमा सहजै रुपमा प्रयोग गर्ने सुविधा थियो ।